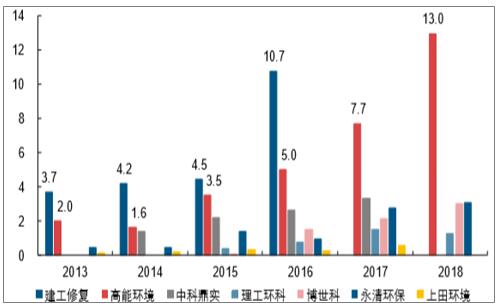

高能环境:行业第一梯队,2017-2018年营收分别为7.7亿元、13亿元;2018年新增订单量业内第一。公司起家于工程防渗业务,2009年左右通过重金属治理切入土壤修复领域,2018年环境修复新增订单达到20.8亿元,新增订单金额翻倍,目前正在施工的苏州溶剂厂北区项目为国内单体金额最大原位土壤修复项目之一(2.6亿元);2016年引进美国TRS公司的热脱附技术,弥补有机污染物处理能力,拥有固化/稳定化、土壤淋洗、气相抽提、热脱附、原位化学氧化等重金属污染场地和有机物污染场地修复技术,体系完善。业务优势地区在长三角、珠三角地区及湖北省等。

建工修复:行业第一梯队,截至2016年营收体量业内第一(10.7亿元);历史最悠久,业务专注于土壤修复业务,工程经验丰富,承担国内第一个土壤修复项目北京化工三厂项目(2007年),工程领域涉及焦化污染土壤、石化污染土壤、挥发性和半挥发性有机物污染场地、重金属污染场地、农药污染场地等;技术体系完善,拥有固化稳定化技术、土壤淋洗技术、气象抽提技术、化学氧化/还原、热解析等技术;公司凭借其上述优势及国资背景在北京地区大中型项目中具备优势。

中科鼎实(京蓝科技):2017年环境修复营收3.3亿元。2010年从地基基础工程业务转型土壤修复,与建工修复类似,以承担大单迅速提升业务规模,客户集中度较高(2014-2015年前五大客户收入占比均在97%以上);拥有原位/异位热解吸、常温解析、固化稳定化、化学氧化等核心技术;2019年初京蓝科技实现对中科鼎实控股。

永清环保:2018年土壤修复业务营收3.1亿元。耕地修复项目领跑行业,合计修复面积超过7万亩;外延并购完善技术体系,2015年并购美国IST公司(土壤及地下水修复),2016年与加拿大MC2公司达成51%股权收购协议(原位热脱附技术)。土壤修复业务位居湖南省内龙头地位,拥有当地大量农田修复订单,业务渐渐拓展至甘肃、山东、江苏等地区。

碧蓝环境(理工环科):2016年被理工环科收购,湖南省内重金属治理和土壤修复领域主要企业之一,湖南省为重金属污染大省;采用自主研发的药剂降低成本,2018年上半年土壤修复毛利率53.6%,远高于同行。

博世科:2018年土壤修复业务营收3.0亿元,新增土壤修复合同额6.73亿元。华南地区土壤修复优势明显,河北业务拓展取得进展;2017年收购加拿大RX公司,布局油田场地污染及地下水修复领域,引进其较为成熟的热解吸处理系统。

土壤修复主要参与企业历年营业收入(单位:亿元)

数据来源:公开资料整理

行业总结:我国土壤修复行业处于起步阶段,“十三五”期间行业法律体系和质量标准体系搭建提速,行业规范化程度提高;以往制约行业发展的主要因素在于行业对政府财政资金的高度依赖,矿山和农田修复市场以风险管控和安全利用为主,而土地增值流转模式下,以土地开发收益来支付修复成本,场地修复商业模式理顺;环保监管及安全事件驱动下市场加速释放,保守估计“十三五”期间场地修复实际市场空间在千亿元以上。近期城镇聚集区化工企业搬迁和江苏化工园区安全事件对行业市场释放具有一定催化作用。

官方微信

官方微信

.gif)

.jpg)

.gif)

.png)

.gif)

.jpg)